Le marché bancaire a connu, ces dernières années, une extension sans précédent, où plusieurs agréments ont été distribués. Ces attributions n’ont pas tenu compte de certaines réalités, pourtant évidentes, dont essentiellement un marché exigu, un faible taux de bancarisation, de moins de 10%. Néanmoins, des banques et établissements financiers ont vu le jour.

Toutefois, l’exercice de la profession bancaire doit se faire dans le respect des textes régissant la profession notamment la loi bancaire « 74/021 du 24 janvier 1974, les ordonnances N° 82/034 du 24 Avril 1982, N°82/108 du 27 Août 1982 et les directives et instructions de la BCM», qui ont suivi.

1 / Les attributions:

De telles attributions répondent-elles à un besoin crucial et nécessaire du marché, ou satisfont-elles à une doléance de faveur envers certains privilégiés? Surtout, si les bénéficiaires sont de jeunes hommes d’affaires devenus, pour la circonstance, les nouveaux riches du pays.

Ont-ils rempli les critères d’agréments conformément à l’instruction n°02/GR/2008, de la BCM, qui exige « la licité de l’origine des fonds, l’honorabilité des apporteurs de ces fonds, et leur non engagement au niveau du système bancaire », ou ont-ils bénéficié de circonstances atténuantes, auquel cas, la BCM aurait été laxiste à leur égard ?

Curieusement, toutes ces nouvelles banques, ont choisi d’être « islamiques ». Comme si l’adjectif qualificatif « islamique », épithète du nom banque, corroborait cette volonté de cacher le caractère « réel » des fonds constituant les capitaux de ces banques qui ont vu le jour depuis 2011/2012.

Donner le pouvoir de collecte des dépôts et de distribution de crédits (création monétaire) est une responsabilité lourde de conséquences. Sachant que la distribution des crédits doit se faire dans la limite « des ratios prudentiels de liquidité, de trésorerie, de division de risques, et de possibilité d’engagement à moyen et long terme ».

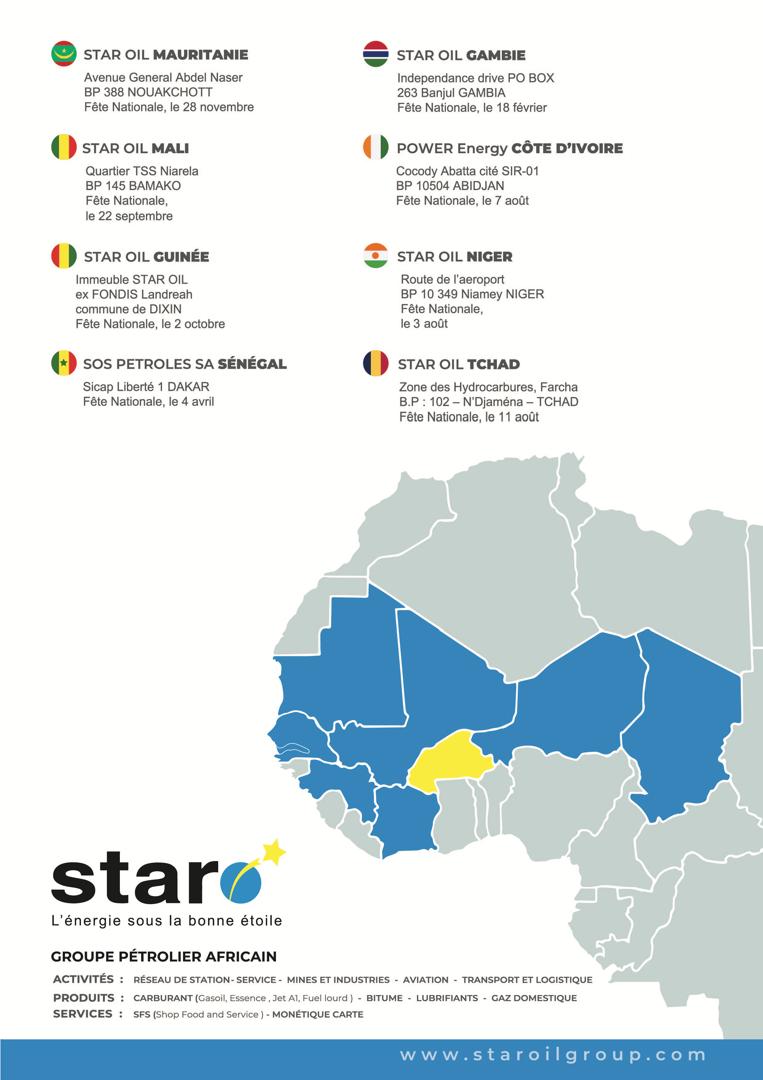

La réalité est que ces nouveaux hommes d’affaires avaient besoin de leurs propres banques, mode oblige, après s’être introduits dans tous les secteurs économiques clés, où les investissements sont lourds, dans des domaines aussi complexes, que variés, tels que la recherche minière, les hydrocarbures, l’Agriculture ou Agro business, la pêche (en déconfiture), les routes, les Aéroports, les ports, les ponts et chaussées, l’hôtellerie etc.

2/ Besoin de banques professionnelles:

Pour financer de tels investissements, souvent colossaux, les banques recouraient aux crédits consortiaux nationaux et/ou étrangers, qui avaient l’avantage de pouvoir mobiliser les fonds demandés. C’est ainsi que l’emprunteur, s’adresse à une banque qui devient chef de file et qui est capable de consentir, à elle seule, le crédit demandé, ou qui opte à constituer un pool bancaire pour ledit financement.

C’est ce rôle d’intermédiation que les banques mettent à disposition entre les personnes ayant des moyens financiers et celles qui ont besoin d’un financement.

Avec comme avantage, la vérification de la solidité et de la pertinence de l’étude de faisabilité du dossier, à base de laquelle le financement est demandé. L’un des rôles de la banque étant de gérer les moyens de paiement, avec une sécurisation des transactions financières. Car, le système bancaire est l’outil par lequel, toutes les transactions commerciales du pays sont assurées, et dont dépend tout le secteur économique et financier, où les agents économiques (ménages, entreprises, Etat, étranger) qui interviennent, entendent jouir de services (payés) en vue de solutionner les problèmes conjoncturels et/ou structurels, auxquels ils peuvent être confrontés.

Ce rôle ne peut s’inscrire dans la durée, que dans un cadre procédural et réglementé qui nécessite le respect et l’adhésion de tous les intervenants, et à leur tête, les dirigeants des banques et les actionnaires dont les relations sont régies par la note instruction n° 08/GR/2012. Ces organes dirigeants ont la charge, entre autres, de veiller à l’évolution des ressources et emplois afin d’éviter surtout de souscrire des engagements excessifs par rapport aux ressources.

Aussi, doivent- ils savoir que la gestion bancaire est un métier qui s’apprend, et s’exerce en fonction de normes préétablies, dans le cadre d’habilitations déterminées, parce qu’il couvre des intérêts stratégiques nationaux et étrangers, au niveau de tous les secteurs économiques réunis, avec leurs problèmes et solutions appropriées.

En raison de quoi, il faut réfléchir ce qui se passe derrière les guichets de la banque. La transformation des dépôts à court terme en crédits à longs terme et la création monétaire, le fonctionnement des marchés financiers et le rôle de la banque, la tarification, au niveau du premier service pour lequel la banque est sollicitée, le crédit, comment les taux d’intérêts sont- ils fixés ?

Autant de questionnements qui éclairent sur les pratiques scientifiques et normes bancaires où rien n’est laissé au hasard.

Pensez-vous que créer la monnaie et fixer les taux d’intérêt ne méritent pas une surveillance accrue ?

Surtout qu’aujourd’hui, malheureusement, la tendance est à la faveur des banques de groupes, de familles, de tribus ou de zone, mal réparties, où les relations commerciales sont basées sur de telles affinités et considérations, et à connotation parentale et/ou politique, parfois, non professionnelles dans l’exercice du métier, qui se servent d’abord, en faisant priorité de financer les opérations du groupe et des actionnaires, au détriment des clients qui constituent les principaux déposants.

Cela dans une concurrence déloyale, et parfois, contraire aux instructions en la matière, instruction n° 08/GR/2012, réglementant les relations des « Ets de crédits avec les personnes apparentées », en concentrant les crédits au niveau des mêmes clients, ce qui, en cas de difficultés, rend difficile le respect des engagements, voire le recouvrement, et mène inexorablement vers la faillite et le dépôt du bilan.

Oubliant que les dépôts appartiennent à des personnes physiques et/ou morales, dont une partie sert à consentir des crédits, et l’autre partie pouvant être placée pour leur compte dans des produits financiers, que la banque a la charge de gérer et de sécuriser. D’où l’octroi des crédits doit servir les secteurs porteurs de l’économie (sans discrimination volontairement subjective), c'est-à-dire financer les opérations d’utilité économique et socialecertaine. Plutôt que de faire des mêmes riches toujours plus riches, et des mêmes pauvres toujours plus pauvres.

De telles banques, avec un tel esprit, ne peuvent, assurément pas, financer les économies et d’ailleurs, elles n’en font pas une obligation morale, encore moins un objectif national, tant leur culture ne le leur édicte pas, de même qu’elles ne font pas du développement du pays, un devoir.

Cette hauteur de vue faisant défaut, et la recherche de gain facile à l’image des agréments qui leur ont été attribués aidant, constituent la philosophie autour de laquelle, elles cherchent à bâtir leurs empires, allais-je dire sans foi, ni loi, dans un laps de temps très court.

3 / Obligation du suivi par la BCM :

C’est à ce niveau que l’Etat (BCM) doit jouer son rôle pour méditer les attributions, d’abord, pour ne pas donner l’impression que les voies de la fortune, ne sont pas ouvertes devant tout le monde et ensuite, éviter les dérapages de gestion de ces nouveaux dirigeants du système bancaire, qui confondent, à tort, les banques avec leurs biens personnels, dont ils disposent à leur convenance.

D’où la nécessité de la supervision de la Banque centrale, dans le cadre de la régulation du marché bancaire et monétaire, et en même temps, pour le suivi de l’évolution des engagements sectoriels à travers son fameux tableau de bord (la centrale des risques). Car, accorder les crédits suppose qu’il faut les encadrer suivant des normes contrôlées.

Donc, si la Banque centrale impose et exige le respect des procédures et réglementations, et elle dispose d’instruments juridiques ou outils pour le faire, le système bancaire s’en porterait mieux. De même, que si le secteur privé remplit sa mission complémentaire de celle du secteur public, dans le cadre du développement du pays.

Il lui incombe alors, la responsabilité de surveiller et réglementer le système financier, dont la stabilité est nécessaire pour assurer celle des prix, eu égard à la période particulièrement difficile, suite à la chute vertigineuse des cours des matières premières (pétrole, or, cuivre et fer etc…).

Les manquements dans la gestion d’une banque primaire ou de toute autre institution financière, et le non respect des ratios prudentiels, pourvu que ses états financiers soient communiqués à la BCM, dans les délais réglementaires, doivent faire l’objet d’observations qui peuvent provoquer, si nécessaire, une mission exceptionnelle de l’inspection bancaire sous le « sceau » de l’urgence.

Si des incohérences seraient constatées dans le système d’informations et la mise sous veilleuse de ladite banque provoquée, alors des mesures de redressement pourraient être envisagées, allant jusqu’à la nomination d’un administrateur provisoire, pour assurer la gestion. Comme cela a été le cas, ces dernières années, et de la BADH et de la Bacim bank.

4 / Eviter les déconvenues :

C’est faute d’appliquer les mêmes conditions et traitements à tout le système, qu’une banque s’est vue retirer directement son agrément, ce qui pouvait advenir, naturellement, à d’autres banques similaires, nées dans les mêmes conditions et ne se portant pas nécessairement mieux.

Peu avant, une autre a connu la fermeture de ses guichets devant la clientèle, avant de les ré-ouvrir sans savoir exactement pourquoi, sinon que des malentendus existent avec la BCM, ce qui provoque chez les clients, une gêne momentanée à défaut d’un doute de non confiance dans le système bancaire.

Aussi, le 31 décembre 2013, un projet de banque avec des partenaires Koweitiens s’est vu retirer son agrément avant son commencement. Une manière de décourager le capital extérieur qui vient s’ajouter aux insuffisances d’un code d’investissement pas très alléchant.

Une autre structure financière a connu le même sort. Sans savoir pourquoi ? Si bien que, de la même manière, que nous ne savons pas pourquoi les agréments ont été attribués, aussi, nous ignorons les raisons de leur retrait.

Si les motifs invoqués étaient réels, les banques n’assistant pas à la compense, il y eut, à chaque fois, un temps suffisant, avant d’agir, pour mettre à genoux le système financier dans son intégralité.

L’improvisation, l’hésitation et la complaisance ne doivent pas être de mise. L’institution mère doit rester hors des balbutiements politiques et sentimentaux, pour éviter l’écroulement du système financier, et de l’économie tout entière.

Donc, autant une banque ne compense pas, ou faillit à ses obligations, autant elle ne peut rester, sans suivi, aussi longtemps, pour se voir retirer directement son agrément, sans passer par les pénalités prévues par les textes dans leur ordre de préséance ?

Et les déposants n’ayant pas de responsabilité dans ce qui est arrivé, leurs droits restent entiers, envers leur banque d’abord, et la BCM ensuite, conformément à l’instruction n°004/GR/2008, relative « au fonds de garantie des dépôts », pour indemniser les déposants, en cas de faillite.

En revanche, les crédits accordés dans des conditions ne respectant pas les instructions et normes en la matière restent la responsabilité conjointe et de la banque et du bénéficiaire, dans la mesure où il est avéré un laxisme de mauvaise gestion (mauvaise étude de faisabilité, non constitution de garanties suffisantes, dépassement de pouvoirs etc…).

5 / En vue de la révision du système bancaire:

En définitive, compte tenu de l’exigüité du marché, du faible taux de bancarisation, et du nombre élevé des banques et établissements financiers, environ 20, nous estimons que, quelques banques, peu nombreuses, bien structurées et solidement implantées, avec un réseau géographiquement bien réparti sur le territoire national, suffiraient pour contenir les flux commerciaux actuels, et assurer la couverture des besoins d’une population peu nombreuse (environ 3,5 millions) et peu bancarisée (moins de 10%).

Plutôt que d’avoir une pléthore de banques à l’image des pharmacies ou des boulangeries, parce que chacun veut avoir sa banque.

Et par la même, contenir le volume des transactions, en évitant d’injecter indéfiniment des financements sans limites, surtout des crédits pris souvent au nom de l’Etat, comme par le passé, dans des secteurs où la rentabilité n’a pas été à la hauteur des ambitions escomptées. Pour cause de mauvaise gestion.

Les fonds absorbés par l’économie en général et les secteurs de la pêche, et de l’Agriculture notamment, où les bénéficiaires étaient les mêmes, avec l’aval, à chaque fois de l’Etat (la bourgeoisie militaire, les barons du parti au pouvoir, les fonctionnaires de la haute administration, les hommes d’affaires etc…). Il s’est agi tout simplement de détournements de crédits que les générations futures payeront.

Tirant donc les leçons de ce passé peu reluisant, et pour éviter de nous retrouver dans les mêmes impasses, sans vouloir renoncer au rôle que le secteur privé doit jouer, en se regroupant, mais sans anarchie, il faut repenser le système, de manière plus conséquente.

De ce point de vue, le secteur bancaire mérite d’être restructuré, encore une fois, au lieu de le libéraliser anarchiquement, pour rester en harmonie avec la réalité, et répondre aux priorités des besoins réels du moment. Conséquemment, il peut y avoir, en filigrane, des banques professionnelles sectorielles, donc spécialisées, (recherches minières et exploitations;/ Agriculture, élevage, pêche;/ construction, Aéroports, port, ponts et chaussées) et deux grandes banques commerciales (commerce général, services et autres…).

Cette nouvelle configuration doit reposer sur les banques pionnières qui ont constitué l’embryon de ce qu’est le système bancaire national aujourd’hui, ne serait-ce qu’en guise de reconnaissance, des décennies pendant lesquelles elles ont assisté l’Etat dans le financement des économies.

Ce qui mettrait en confiance, à la fois, les clients locaux et les correspondants étrangers, ( de même qu’elle gagnerait la sympathie et l’adhésion des institutions de Bretton Woods ou de tout autre bailleur, des partenaires au développement), tant par sa solidité que par sa pertinence et réalisme, à travers la maîtrise des emplois et la consolidation des ressources stables, gages de sécurité et de rentabilité.

Mais aussi, sur les risques des opérations en général, et notamment avec l’étranger, (risques liés aux opérations de crédit, les risques pays, les risques change et fraude, les risques de contrepartie…) aussi bien en termes de transferts et rapatriements, encaissements et crédits documentaires, qui nécessitent une maitrise de procédures complexes dans un contexte très réglementé.

Dans la mesure où c’est la BCM, qui distribue les agréments pour exercer le métier de banquier, sa responsabilité reste entière, tant à travers ses organes de contrôle que de son conseil de politique monétaire, des égarements actuels ou futurs, de quelque nature qu’ils soient, du système bancaire et financier dans son intégralité.

*

Auditeur Interne, Banque Finance

Agréé auprès des tribunaux

.gif)

.gif)